香港税务体系复杂而精细,涵盖了多种税务类型,每种税务类型都有其特定的申报要求和流程。了解这些税务申报类型及其流程,对于企业在香港的成功运营至关重要。接下来,我们将逐一解析香港的税务申报类型,并详细介绍通用的税务申报流程,以帮助企业更好地规划和准备税务事务。

一、香港税务申报类型

1、利得税(Profits Tax)

利得税是针对企业在香港产生的应税利润征收的税种。这是香港公司税务申报中最为重要的一种类型。香港利得税的标准税率为16.5%(适用于公司),小企业及个人独资企业首200万港币的利润享受税率8.25%的优惠。如果公司收入来源完全不在香港境内,可以申请豁免利得税。

2、薪俸税(Salaries Tax)

薪俸税是针对香港公司支付给员工的薪资征收的税款,这部分税款由雇员自行缴纳。公司需按要求每年提交员工薪酬报表(IR56B),以便税务局了解员工收入情况。这是针对个人收入征税的税种,类似于内地的个人所得税。

3、物业税(Property Tax)

物业税是向香港土地及建筑物业主征收的税项,是以物业的应评税净值按标准税率计算。税率为15%,按物业租金收入计算。如果香港公司拥有物业并取得租金收入,需缴纳物业税。不过,公司可在提交利得税时申请减免物业税,以避免重复征税。另外,如果法团在香港出租物业从事商业用途,则会被视为在香港经营业务,须就其物业收入缴纳利得税而非物业税。

4、印花税(Stamp Duty)

印花税是香港公司在转让股票或房产时,需支付的税款。股票交易的印花税为0.13%,房产转让的印花税率则根据交易金额按不同税率征收。

二、香港税务通用申报流程

香港税务的通用申报流程大致如下:

1、准备申报资料:在报税周期内,企业需要汇总所有业务与财务往来的凭证,包括购销合同、发票、银行月结单等。同时,编制公司的会计报表,包括资产负债表和利润表。这些资料将作为税务申报的基础。

2、进行账目审计:企业需要委托第三方专业执牌会计师进行账目审计。审计完成后,会计师将出具一份审计报告,该报告将详细列出公司的收入、支出及利润情况,并作为税务申报的重要依据。

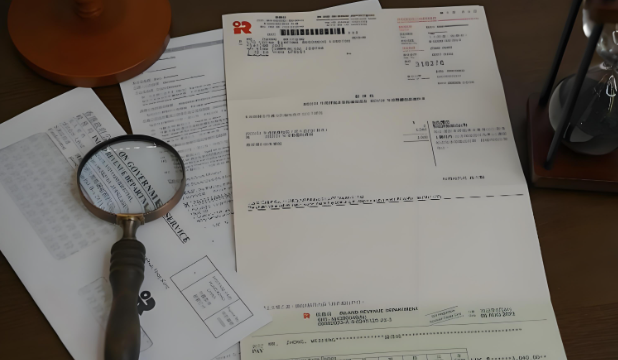

3、填写报税表:根据审计结果,企业需要填写相应的报税表。对于利得税申报,企业需要填写《报税表》(IRBR1),并详细列出公司的收入、支出及利润情况。

4、提交报税表和审计报告:将填写完毕的报税表连同审计报告一同递交至香港税务局。税务局将根据这些信息计算出应缴税款,并发出缴税通知单。

5、缴纳税款:企业收到缴税通知单后,需按照通知单上的金额缴纳税款。缴税完成后,企业将获得缴税收据,标志着税务申报流程的结束。

香港的税务申报类型多样,流程严谨,要求细致。企业在进行税务申报时,需仔细了解各类税务的具体要求,遵循通用申报流程,确保申报的准确性和及时性。这不仅是遵守法律法规的必要之举,更是维护企业信誉、保障企业稳健运营的重要一环。